流動資金(jīn)是企業生産經營過程中流動資産占用(yòng)的資金(jīn),通常具有周期短、形态易變等特點。企業通過“補充流動資金(jīn)”這(zhè)一募投項目募集資金(jīn),并将這(zhè)部分的資金(jīn)用(yòng)于生産經營、業務拓展、規模擴張等諸多方面,使企業避免通過借債的方式完成所需資金(jīn)的籌措,一定程度上(shàng)降低(dī)了(le)企業的财務風(fēng)險。

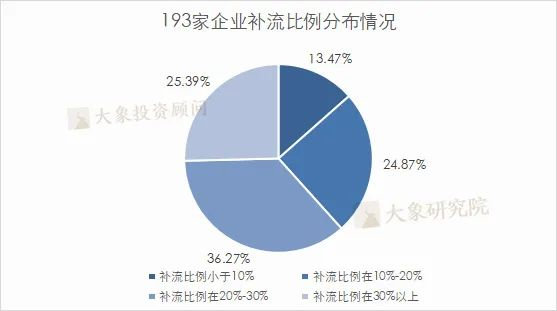

2021年-2022年11月14日,科創闆上(shàng)市企業共270家,其中,募集資金(jīn)用(yòng)于補充流動資金(jīn)的企業有193家。在這(zhè)193家企業中,補充流動資金(jīn)(含補充營運資金(jīn)、償還銀行貸款等)比例超過30%的有49家,占比22.28%,其中三孚新科補充流動資金(jīn)比例最高(gāo),爲63.25%。點擊小(xiǎo)程序獲取具體數據

補流比例在30%以上(shàng)的有49家,占比25.39%;

補流比例在20%-30%的有70家,占比36.27%;

補流比例在10%-20%的有48家,占比24.87%;

補流比例小(xiǎo)于10%的有26家,占比13.47%;

資料來(lái)源:大(dà)象研究院、大(dà)象投資顧問

資料來(lái)源:大(dà)象研究院、大(dà)象投資顧問

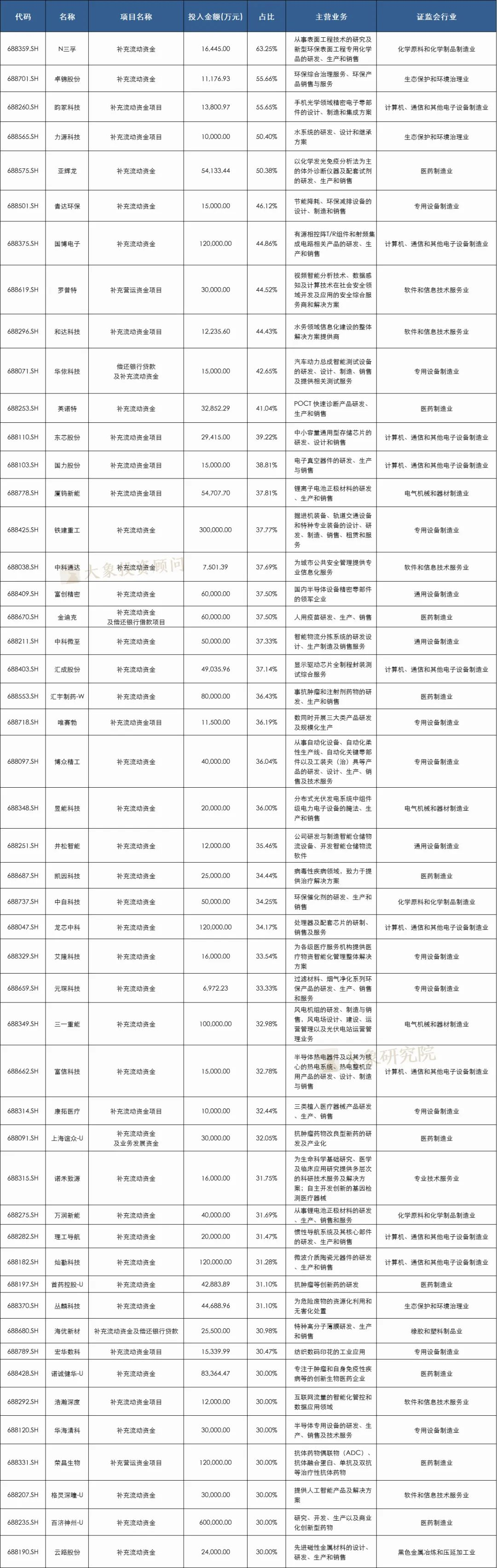

補流占比超過30%的49家企業具體情況如下(xià):

資料來(lái)源:大(dà)象研究院、大(dà)象投資顧問

資料來(lái)源:大(dà)象研究院、大(dà)象投資顧問

那麽問題來(lái)了(le),在IPO募投項目中,補充流動資金(jīn)占比是否必須控制在募集資金(jīn)總額的30%以内?大(dà)象君通過科創闆補流占比超過30%的企業帶您一探究竟。

案例1:華海清科(于2022-06-08上(shàng)市)

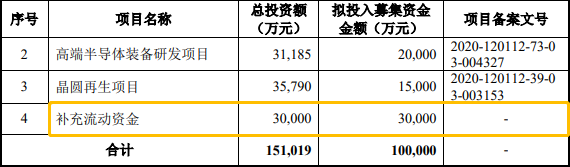

經公司2020年第四次臨時(shí)股東大(dà)會(huì)審議(yì)通過,本次募集資金(jīn)總額扣除發行費用(yòng)後,拟全部用(yòng)于公司主營業務相關的項目及主營業務發展所需資金(jīn),具體如下(xià):

問詢:

招股說明(míng)書披露:本次募集資金(jīn)項目投資總額100,000萬元,用(yòng)于投資高(gāo)端半導體裝備(化學機械抛光機)産業化項目等4個募投項目,其中用(yòng)于補充流動資金(jīn)30,000萬元。

請(qǐng)發行人說明(míng):(1)結合發行人中相關産品的生産經營規模、市場需求及競争狀況、技術水(shuǐ)平、發行人的在手訂單及未來(lái)獲取訂單能(néng)力、相關産品的價格變動情況等,分析發行人募投項目未來(lái)的市場空(kōng)間、是否具備足夠的市場消化能(néng)力,相關風(fēng)險揭示是否充分;(2)晶圓再生擴産升級項目與高(gāo)端半導體裝備産業化項目和(hé)研發項目間的關系;(3)募集資金(jīn)投入項目是否會(huì)導緻業務模式發生變化,本次募投項目新增固定資産折舊攤銷額預計(jì)對(duì)公司未來(lái)業績的影響,相關風(fēng)險揭示是否充分;(4)結合貨币資金(jīn)餘額及預算(suàn)情況,分析募投資金(jīn)用(yòng)于補充流動資金(jīn)項目的合理(lǐ)性及必要性。

回複:

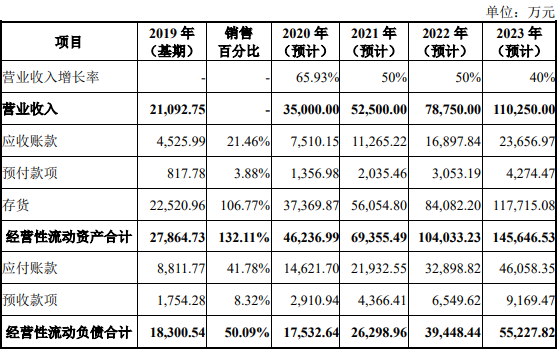

公司采用(yòng)銷售百分比法并基于如下(xià)假設:

(1)假設公司主營業務、經營模式及各項資産負債周轉情況長期穩定、未來(lái)不發生較大(dà)變化的情況下(xià),公司各項經營性資産、負債與營業收入比例關系保持穩定;

(2)根據2020年1-6月實現(xiàn)收入情況及2020年下(xià)半年度預計(jì)完成産品銷售情況,謹慎假設2020年全年可實現(xiàn)營業收入3.50億元;

(3)報(bào)告期内,公司營業收入年均複合增長率爲231.58%,2020預計(jì)可實現(xiàn)收入增長率65.93%以上(shàng),謹慎假設2021年、2022年、2023年公司實現(xiàn)收入年增長率分别爲50%、50%、40%;對(duì)公司營運資金(jīn)做出預測如下(xià):

公司于2020年3月完成外(wài)部融資取得股東投資款40,000萬元,截至2020年6月30日公司持有股權融資款及用(yòng)其購買的現(xiàn)金(jīn)理(lǐ)财産品組成的貨币資金(jīn)和(hé)交易性金(jīn)融資産共計(jì)28,798.21萬元。減去上(shàng)述可動用(yòng)貨币資金(jīn)、交易性金(jīn)融資産後,預計(jì)未來(lái)三年公司流動資金(jīn)缺口合計(jì)44,321.82萬元。

因此,公司本次計(jì)劃使用(yòng)募集資金(jīn)補充30,000萬元流動資金(jīn),以确保公司業務快(kuài)速發展所需營運資金(jīn)、促進公司研發活動有序開(kāi)展,補充流動資金(jīn)的規模不超過公司未來(lái)三年的營運資金(jīn)缺口,該募投項目具有充分的必要性及合理(lǐ)性。

案例2:富創精密(于2022-10-10上(shàng)市)本次發行的募集資金(jīn)扣除發行費用(yòng)後,将投資于以下(xià)項目:富創精密補充流動資金(jīn)占募資總額37.5%

問詢:

根據招股說明(míng)書:(1)報(bào)告期内,工(gōng)藝零部件及結構零部件産品的産能(néng)逐期擴大(dà),但(dàn)産能(néng)利用(yòng)率不高(gāo);氣體管路産品的産能(néng)利用(yòng)率較低(dī);(2)募集資金(jīn)16億中10億将用(yòng)于“集成電路裝備零部件全工(gōng)藝智能(néng)制造生産基地”,6億用(yòng)于補充流動資金(jīn),報(bào)告期末公司貨币資金(jīn)餘額爲1.97億元。

請(qǐng)發行人說明(míng):(1)結合産品産能(néng)利用(yòng)率不高(gāo)的情形,說明(míng)公司各期持續擴大(dà)産能(néng)的原因,結合2021年的産銷情況,說明(míng)各産品2021年的産能(néng)利用(yòng)率情況;(2)結合關鍵設備數量、投入運行時(shí)間等分析各期産品産量、銷量、結存量與公司固定資産規模、産能(néng)變化的勾稽關系;(3)募投項目建成後對(duì)公司貢獻的各産品産能(néng)情況及對(duì)财務的影響,量化分析募投産能(néng)的消化情況;(4)結合報(bào)告期末公司貨币資金(jīn)餘額說明(míng)募資補充流動資金(jīn)的測算(suàn)過程及必要性。請(qǐng)保薦機構和(hé)申報(bào)會(huì)計(jì)師核查并發表明(míng)确意見。

回複:

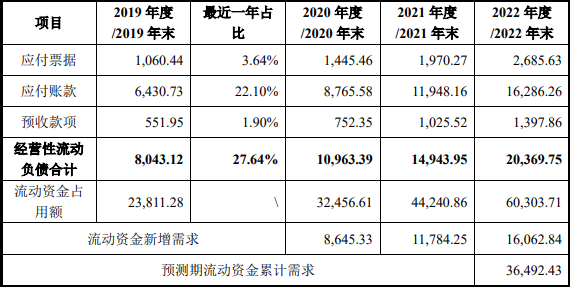

(一)本次募資補充流動資金(jīn)的測算(suàn)過程

1、補充流動資金(jīn)測算(suàn)的基本假設

流動資金(jīn)占用(yòng)金(jīn)額主要受公司經營性流動資産和(hé)經營性流動負債影響,公司以2019-2021年度營業收入以及經營性流動資産和(hé)經營性流動負債爲基礎(其中2021年度财務數據未經審計(jì)),按照銷售百分比法對(duì)構成公司日常生産經營所需流動資金(jīn)的主要經營性流動資産和(hé)主要經營性流動負債分别進行估算(suàn),進而預測公司未來(lái)期間生産經營對(duì)流動資金(jīn)的需求量。

2、營業收入預測

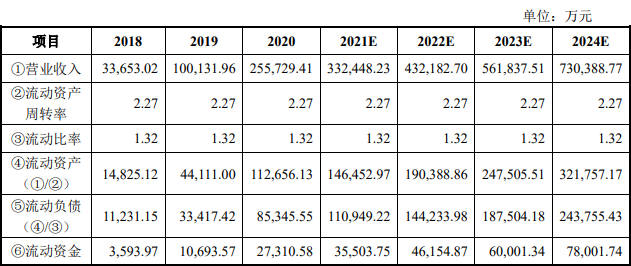

公司2018至2021年度營業收入情況如下(xià):

上(shàng)表可見,2018至2021年,公司營業收入複合增長率爲55.34%。考慮到(dào)公司業務發展狀況、募投項目實施、産品結構以及行業環境等因素,保守假設2022年、2023年和(hé)2024年公司營業收入增長率均爲45%,則2022至2024年公司營業收入預測如下(xià):

(二)補充流動資金(jīn)的必要性

首先,随着公司的技術和(hé)産品獲得國内外(wài)知(zhī)名半導體設備廠(chǎng)商的認可,公司2018-2021年公司營業收入複合增長率達55.34%。随着公司營業收入的快(kuài)速增長,公司需要保證與經營規模相适應的流動資金(jīn)以滿足日常經營需求。其次,作(zuò)爲技術密集型行業,公司長期高(gāo)度重視(shì)核心技術、工(gōng)藝的研發和(hé)創新,2019-2021年公司研發投入累計(jì)13,847.84萬元,其中2021年研發投入(未審計(jì))同比增長96.96%,研發投入的增加也(yě)使得公司對(duì)于營運資金(jīn)的需求持續增加。第三,截至2021年末公司貨币資金(jīn)爲34,663.21萬元(未審)。該部分資金(jīn)一方面需保障公司目前日常經營和(hé)一定維護性資本支出,另一方面還需支持後續公司對(duì)核心技術、工(gōng)藝的研發和(hé)創新;此外(wài)公司在北京亦莊也(yě)在擴建産能(néng),相應産能(néng)也(yě)需較大(dà)的資金(jīn)投入。從(cóng)而目前公司資金(jīn)餘額無法支撐公司後續的流動資金(jīn)需求。沈陽富創精密設備股份有限公司《問詢函》回複報(bào)告8-1-244本次部分募集資金(jīn)用(yòng)于補充流動資金(jīn)能(néng)夠有效補充公司運營資金(jīn),滿足公司持續研發投入及業務規模擴大(dà)的需求,爲公司持續經營和(hé)發展提供資金(jīn)保障。因此,本次補充流動資金(jīn)具有必要性。

案例3:金(jīn)迪克(于2021-08-02上(shàng)市)根據公司發展規劃,本次發行所募集的資金(jīn)拟投資于以下(xià)項目:金(jīn)迪克補充營運資金(jīn)項目占募資總額37.5%

問詢:

招股說明(míng)書披露,本次公開(kāi)發行募集用(yòng)途主要用(yòng)于新建新型四價流感病毒裂解疫苗車間建設項目、創新疫苗研發項目、補充流動資金(jīn)及償還銀行借款項目,預計(jì)募集資金(jīn)投入金(jīn)額分别爲6億元、4億元、6億元。四價流感病毒裂解疫苗車間建設項目建設完成後将具備年産2,250萬人份成人型疫苗和(hé)750萬人份兒童型疫苗的生産能(néng)力。

請(qǐng)發行人說明(míng):(1)結合流感疫苗批簽發量變動情況,公司目前市場占有率和(hé)産能(néng)狀況,以及未來(lái)的市場空(kōng)間預測情況等,進一步分析和(hé)論證募投項目和(hé)産能(néng)建設的必要性、投産後的産能(néng)消化能(néng)力,是否存在産能(néng)過剩風(fēng)險,并視(shì)實際情況有針對(duì)性的揭示相關風(fēng)險;(2)創新疫苗研發項目各子項目的研發預算(suàn)及拟使用(yòng)募集資金(jīn)規模,結合産品拟申報(bào)注冊時(shí)間分析募集資金(jīn)到(dào)位後是否存在募集資金(jīn)将長期閑置的情形;(3)結合前述情況,量化測算(suàn)募投項目實施後對(duì)發行人損益的影響;(4)募集資金(jīn)補充流動資金(jīn)和(hé)歸還銀行借款的具體安排。請(qǐng)發行人控股股東、實際控制人說明(míng)保證募集資金(jīn)重點投向科技創新領域的具體舉措以及保障中小(xiǎo)投資者利益的機制。請(qǐng)保薦機構核查并就發行人募集資金(jīn)是否重點投向科技創新領域發表明(míng)确意見。

回複:

募集資金(jīn)補充流動資金(jīn)和(hé)歸還銀行借款的具體安排

1、滿足公司産量及銷售規模增大(dà)的日常經營流動資金(jīn)需求

随着未來(lái)公司産能(néng)的逐步提高(gāo)、研發投入持續增加、産品管線的不斷豐富、業務和(hé)人員規模的不斷擴大(dà),公司對(duì)日常運營資金(jīn)的需求将持續增加,如材料費、能(néng)源費、生産線維護費、産品市場調研費等。充足的營運資金(jīn)将有助于公司實現(xiàn)戰略規劃。

2、疫苗營銷體系建設

公司将根據疫苗行業内外(wài)部環境變化,進一步優化營銷管理(lǐ)體系,擴充銷售隊伍及增加專業化培訓,強化合規管理(lǐ),着力推進管線産品市場調研工(gōng)作(zuò),鞏固并提升在售産品的市場占有率,開(kāi)拓增量市場,持續專業化推廣提升品牌知(zhī)名度。充足的營運資金(jīn)将有助于公司建設營銷網絡,實現(xiàn)産品銷售目标。

3、人才引進及培養需要

爲滿足公司對(duì)研發創新領域人才的需求,保證公司長遠發展和(hé)技術創新,公司将持續引進大(dà)量研發技術方面的管理(lǐ)人員。同時(shí),公司将不斷優化适合企業發展的人力資源體系,逐步加強管理(lǐ)、研發和(hé)生産等方面人員的培訓計(jì)劃,以科學管理(lǐ)進行定崗、定員及定職分析,合理(lǐ)配置人力資源。充足的營運資金(jīn)将有助于公司更好(hǎo)地進行人力資源管理(lǐ)與績效獎勵。

4、加大(dà)研發投入力度

公司将加速推進在研品種的審評進度,開(kāi)展已獲臨床批件在研産品的臨床研究工(gōng)作(zuò),建立研發平台項目負責人制度,聚焦流感疫苗、狂犬病疫苗、水(shuǐ)痘疫苗、帶狀疱疹疫苗和(hé)肺炎球菌疫苗等重大(dà)傳染病防治領域,優化并擴展産品管線布局。未來(lái),除募投項目以外(wài)的在研項目研發,均需要公司有充足的營運8-1-209資金(jīn)進行保障。

案例4:卓錦股份(于2021-09-16上(shàng)市)

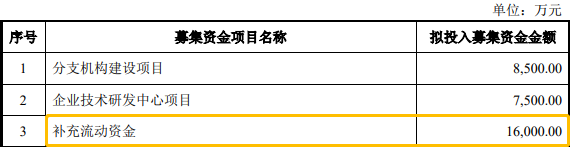

經公司2020年7月4日召開(kāi)的第二屆董事(shì)會(huì)第十八次會(huì)議(yì)和(hé)2020年7月19日召開(kāi)的2020年第二次臨時(shí)股東大(dà)會(huì)審議(yì)通過,本次發行募集資金(jīn)扣除發行費用(yòng)後,将投資于以下(xià)項目:

卓錦股份補充流動資金(jīn)項目占募資總額50%

問詢:

招股說明(míng)書披露,本次募集資金(jīn)投資項目爲分支機構建設項目、企業技術研發中心項目及補充流動資金(jīn)。其中,募集資金(jīn)用(yòng)于補充流動資金(jīn)的金(jīn)額較大(dà)。請(qǐng)發行人補充披露:(1)前述募集資金(jīn)投資項目新增的産能(néng)規模情況;(2)募集資金(jīn)重點投向科技創新領域的具體安排。請(qǐng)發行人說明(míng):(1)募集資金(jīn)用(yòng)于補充流動資金(jīn)規模的合理(lǐ)性,測算(suàn)依據及其合理(lǐ)性;(2)結合行業前景、市場容量、公司市場占有份額、公司現(xiàn)有及潛在訂單、公司已有産能(néng)及拟建産能(néng)等,說明(míng)發行人對(duì)新增産能(néng)的消化能(néng)力;(3)結合公司産能(néng)利用(yòng)率、募投項目建設時(shí)間和(hé)達産時(shí)間安排、市場需求變化等情況,有針對(duì)性地分析說明(míng)發行人募集資金(jīn)項目的新增産能(néng)消化措施。

回複:

1、募集資金(jīn)用(yòng)于補充流動資金(jīn)規模的合理(lǐ)性

(1)公司業務規模擴張帶來(lái)流動資金(jīn)需求

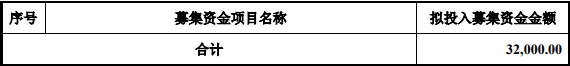

近年來(lái),公司業務快(kuài)速發展,經營規模持續擴張,2017年、2018年度、2019年度和(hé)2020年1-9月,公司營業收入分别爲15,664.34萬元、21,068.25萬元、29,104.03萬元和(hé)20,263.26萬元,2017年度至2019年度營業收入年均複合增長率爲36.31%,增長勢頭良好(hǎo)。由于公司開(kāi)展實施的項目通常具有實施周期較長、投入資金(jīn)規模較大(dà)等特點,且項目實施過程中需承擔款項收支時(shí)間差導緻的資金(jīn)占用(yòng),因此對(duì)于流動資金(jīn)需求較高(gāo)。随着公司業務規模的進一步擴張,公司承接和(hé)開(kāi)展業務需要投入更多流動資金(jīn)用(yòng)于投标保證金(jīn)、履約保證金(jīn)、質保金(jīn)等方面,同時(shí),市場開(kāi)發、研發投入、人力支出等方面的資金(jīn)需求也(yě)相應增加。本次發行完成後,公司能(néng)夠通過補充流動資金(jīn),更好(hǎo)滿足業務規模擴張帶來(lái)的流動資金(jīn)需求,募集資金(jīn)用(yòng)于補充流動資金(jīn)具有合理(lǐ)性。

(2)優化資本結構,降低(dī)财務風(fēng)險

當前,公司主要通過銀行貸款等方式進行融資。随着公司業務規模的不斷提升,各項運營成本不斷提高(gāo),導緻公司财務成本壓力逐漸增大(dà)。本次首次公開(kāi)發行股票募集資金(jīn)并用(yòng)于補充流動資金(jīn),有助于公司降低(dī)财務成本壓力,優化資本結構,提升财務抗風(fēng)險的能(néng)力,爲公司持續發展提供有力保障,具有合理(lǐ)性。

2、測算(suàn)依據及其合理(lǐ)性

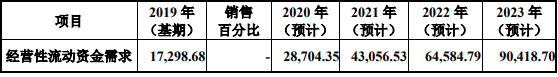

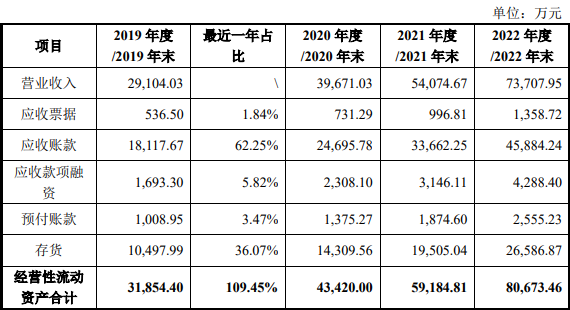

近年來(lái),公司業務實現(xiàn)快(kuài)速發展,2017年度實現(xiàn)營業收入15,664.34萬元,2019年度實現(xiàn)營業收入29,104.03萬元,2017年至2019年營業收入複合增長率爲36.31%。在行業利好(hǎo)因素的推動下(xià),伴随着公司技術水(shuǐ)平的持續提升,公司市場前景向好(hǎo),業務規模預計(jì)将持續提升。假設未來(lái)三年按照該增長率增長,則未來(lái)三年的流動資金(jīn)需求測算(suàn)如下(xià):

根據上(shàng)表測算(suàn)結果,公司未來(lái)三年的流動資金(jīn)需求預計(jì)爲36,492.43萬元。公司本次募投項目補充流動資金(jīn)金(jīn)額爲16,000.00萬元,不超過未來(lái)三年公司資金(jīn)需求的上(shàng)限。本次募集資金(jīn)用(yòng)于補充公司流動資金(jīn)具有合理(lǐ)性。

案例5:中自(zì)科技(于2021-10-22上(shàng)市)

根據公司2020年第五次臨時(shí)股東大(dà)會(huì)決議(yì)及項目備案文(wén)件,本次發行募集資金(jīn)扣除發行費用(yòng)後,拟投資于以下(xià)項目:

中自(zì)科技補充流動資金(jīn)項目占募資總額34.2%

問詢:

招股說明(míng)書披露,公司拟以47,000.00萬元募集資金(jīn)投向新型催化劑智能(néng)制造園區(qū);26,500.00萬元投向汽車後處理(lǐ)裝置智能(néng)制造産業園;另外(wài),公司拟将募集資金(jīn)50,000.00萬元用(yòng)于補充其他(tā)與主營業務相關的流動資金(jīn)。請(qǐng)發行人說明(míng):(1)新型催化劑智能(néng)制造園區(qū)、汽車後處理(lǐ)裝置智能(néng)制造産業園是否新增産能(néng)及産能(néng)的具體消化措施;補充量化說明(míng)前述兩個募投項目對(duì)公司未來(lái)收益的影響;(2)前述兩個項目中預備費、鋪底流動資金(jīn)的明(míng)細,并說明(míng)相關金(jīn)額的合理(lǐ)性;(3)測算(suàn)募投項目對(duì)公司未來(lái)成本費用(yòng)的影響;(4)具體量化測算(suàn)說明(míng)募集50,000.00萬元用(yòng)于補充流動資金(jīn)的必要性與合理(lǐ)性。請(qǐng)保薦機構和(hé)申報(bào)會(huì)計(jì)師核查并發表明(míng)确意見。

回複:

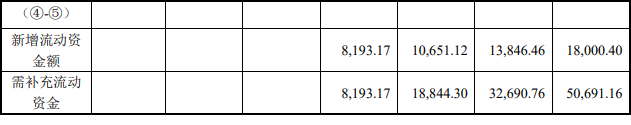

目前,公司與主營業務相關的營運資金(jīn)主要用(yòng)于購買生産所需原材料、支付技術人員與生産人員工(gōng)資等以保障日常運營的需要。随着公司業務開(kāi)拓、産能(néng)擴大(dà),公司對(duì)營運資金(jīn)的需求随之增加。根據銷售百分比法測算(suàn)公司現(xiàn)金(jīn)流缺口,具體結果如下(xià):

假設公司未來(lái)收入增速保持在30%左右,經測算(suàn),未來(lái)四年内公司現(xiàn)金(jīn)流缺口爲50,691.16萬元,此次公司募集資金(jīn)中,用(yòng)于補充現(xiàn)金(jīn)流的資金(jīn)爲50,000萬元,具有合理(lǐ)性。

公司所屬環保催化劑行業具有顯著的技術密集型和(hé)資金(jīn)密集型特征,資金(jīn)實力和(hé)融資環境是影響催化劑廠(chǎng)商經營狀況的重要因素。一方面,環保催化劑廠(chǎng)商需不斷進行技術升級和(hé)研發投入,以滿足不斷提升的尾氣排放(fàng)标準和(hé)下(xià)遊廠(chǎng)商降低(dī)催化劑成本的需求;另一方面,公司下(xià)遊客戶主要爲大(dà)型發動機廠(chǎng)、整車廠(chǎng),要求催化劑廠(chǎng)商普遍采用(yòng)賒銷模式,并在各環節均保有必要的存貨乃至采用(yòng)“上(shàng)線結算(suàn)”以保障及時(shí)供應,形成應收賬款和(hé)存貨對(duì)流動資金(jīn)的大(dà)量占用(yòng);此外(wài),機動車尾氣處理(lǐ)催化劑的主要原材料之一爲鉑族貴金(jīn)屬,其價格高(gāo)昂、價格波動風(fēng)險大(dà),且貴金(jīn)屬采購結算(suàn)以現(xiàn)款爲主。在持續的研發需求和(hé)上(shàng)下(xià)遊因素綜合作(zuò)用(yòng)下(xià),公司面臨較大(dà)資金(jīn)壓力。

在公司業務持續開(kāi)拓、産能(néng)擴張的情況下(xià),募集50,000萬用(yòng)于補充流動資金(jīn)并加以有效利用(yòng)是公司實現(xiàn)快(kuài)速發展的重要基礎,具有必要性。因此,根據量化測算(suàn)結果及根據公司業務發展需求,公司募集50,000.00萬元用(yòng)于補充流動資金(jīn)具有必要性與合理(lǐ)性。

案例6:青達環保(于2021-07-16上(shàng)市)

發行募集資金(jīn)扣除發行費用(yòng)後,将按輕重緩急順序投資于以下(xià)項目:

青達環保補充流動資金(jīn)項目占募資總額46.1%

問詢:

招股說明(míng)書披露,發行人募集資金(jīn)中15,000萬元用(yòng)于補充流動資金(jīn),占比接近50%。請(qǐng)發行人結合報(bào)告期内運營資金(jīn)需求及實際使用(yòng)情況、資産規模、預算(suàn)說明(míng)大(dà)量補充流動資金(jīn)的原因及合理(lǐ)性。

回複:

補充流動資金(jīn)将有助于公司業務的順利拓展,增強公司競争力及盈利能(néng)力

報(bào)告期内,公司新業務如全負荷脫硝系統、清潔能(néng)源消納系統等均爲EPC業務模式,該模式需要墊支的流動資金(jīn)較多,公司受資金(jīn)條件制約,無法參與大(dà)型項目的建設,更無法參與BOT項目的競争,補充流動資金(jīn)将有助于公司未來(lái)該方面業務的拓展,增強公司的競争力和(hé)盈利能(néng)力。募集資金(jīn)到(dào)位後,發行人計(jì)劃将其中1.5億元用(yòng)于補充流動資金(jīn),具體使用(yòng)計(jì)劃包括:1)全負荷脫銷、清潔能(néng)源消納系統等大(dà)型EPC項目前期投入,約8,000萬元;2)模鍛鏈撈渣機、脫硫廢水(shuǐ)零排放(fàng)、CO2冷熱聯供等新産品所需流動資金(jīn)4,000萬元;3)材料采購、償還供應商貨款3,000萬元。

7、燦勤科技(于2021-11-16 上(shàng)市)

2020年6月8日,經公司2019年度股東大(dà)會(huì)審議(yì)通過,本次發行募集資金(jīn)扣除發行費用(yòng)後,将全部投資于新建燦勤科技園項目、擴建5G通信用(yòng)陶瓷介質波導濾波器項目和(hé)補充流動資金(jīn),具體項目及投資金(jīn)額如下(xià):

燦勤科技補充流動資金(jīn)項目(補流缺口)占募資總額31.3%

問詢:

招股說明(míng)書披露,(1)發行人本次募投項目爲新建燦勤科技園項目、擴建5G通信用(yòng)陶瓷介質波導濾波器項目及補充流動資金(jīn);(2)公司将依托積累多年的射頻通信系統及元器件的設計(jì)制造經驗,爲萬物互聯應用(yòng)中的無數無線網絡連接提供高(gāo)性能(néng)、小(xiǎo)體積、高(gāo)可靠性、低(dī)功耗的無線解決方案。請(qǐng)發行人說明(míng):(1)結合擴産項目的市場需求情況、市場競争狀況、發行人的在手訂單等,分析發行人該募投項目未來(lái)的市場空(kōng)間、是否具備足夠的市場消化能(néng)力;(2)除5G基礎建設需求外(wài),“萬物互聯”發展對(duì)發行人産品的具體需求和(hé)應用(yòng)場景;(3)結合公司賬面貨币資金(jīn)餘額、營運資金(jīn)需求及具體使用(yòng)情況、報(bào)告期内的分紅(hóng)、資産規模、預算(suàn)等情況,說明(míng)大(dà)量補充流動資金(jīn)的必要性及對(duì)公司生産經營的影響和(hé)對(duì)提升公司核心競争力的作(zuò)用(yòng);(4)結合補流金(jīn)額超過發行人資産規模的情況,說明(míng)發行人是否具備相應的貨币資金(jīn)管理(lǐ)能(néng)力。

回複:

1、公司貨币資金(jīn)餘額變動情況

報(bào)告期内,公司經營規模大(dà)幅擴大(dà),資金(jīn)支出壓力較大(dà),各期末貨币資金(jīn)餘額如下(xià)表所示:

2019年末貨币資金(jīn)餘額較大(dà),主要是因爲存在金(jīn)額較大(dà)的應付未付普通股股利23,120.00萬元,應交稅金(jīn)13,400.54萬元,不考慮這(zhè)兩項,2019年末的貨币資金(jīn)餘額僅爲6,583.42萬元。

2、營運資金(jīn)需求及具體使用(yòng)情況

公司根據估算(suàn)的2020-2022年的營業收入和(hé)經營性資産、經營性負債占營業收入的比例爲基礎,按照銷售百分比法對(duì)2020-2022年的經營性資産和(hé)經營性負債分别進行估算(suàn),進而得出公司在2020-2022年運營資金(jīn)的需求量。該等估算(suàn)僅用(yòng)于本次補充運營資金(jīn)的測算(suàn),不構成盈利預測或承諾。

(1)營業收入增長率的預測2017年至2019年,公司營業收入快(kuài)速增長,年均複合增長率達到(dào)241.95%,具體情況如下(xià)表:

根據國信證券預測未來(lái)5G基站(zhàn)的建設量,2019年-2022年,我國三大(dà)運營商投資建設的5G基站(zhàn)建設量年均複合增長率将達112.65%。公司根據自(zì)身經營特點、業務發展規劃、市場競争情況、行業發展趨勢等綜合考慮,預計(jì)公司未來(lái)三年的營業收入總體上(shàng)仍将保持高(gāo)速增長的态勢。同時(shí)公司經過數年的快(kuài)速增長,營業收入基數較大(dà),制約了(le)公司營業收入的增長率。綜合考慮上(shàng)述因素,假設公司2020-2022年的營業收入年均增長率爲50.00%。

(2)運營資金(jīn)的測算(suàn)過程

2017-2019年,公司的經營性資産(應收票據、應收賬款、應收款項融資、預付賬款、存貨)、經營性負債(應付票據、應付賬款、預收賬款)占營業收入的比例存在一定程度的波動,基于合理(lǐ)性考慮,選取2019年的經營性資産和(hé)經營性負債占營業收入的比例作(zuò)爲2020-2022年的估算(suàn)值。

公司在測算(suàn)未來(lái)運營資金(jīn)投入時(shí)考慮到(dào)主要客戶信用(yòng)政策的變化對(duì)公司的影響。假如2021年開(kāi)始華爲恢複了(le)《采購主協議(yì)》中約定的信用(yòng)期,公司的運營資金(jīn)投入将大(dà)幅增加。除此之外(wài),其他(tā)客戶的付款周期較長,未來(lái)随着銷售規模的增加,公司運營資金(jīn)的壓力會(huì)進一步加大(dà)。

爲了(le)應對(duì)主要客戶由于信用(yòng)政策變化導緻公司運營資金(jīn)大(dà)幅提高(gāo)的風(fēng)險,公司在測算(suàn)運營資金(jīn)時(shí)假設華爲2021年和(hé)2022年的信用(yòng)期恢複至原信用(yòng)期,相應的應收賬款周轉率明(míng)顯下(xià)降。公司2020-2022年所需的運營資金(jīn)估算(suàn)過程如下(xià):

如上(shàng)表所示,公司2020-2022年所需的運營資金(jīn)爲125,236.76萬元。

3、報(bào)告期内的分紅(hóng)與未來(lái)分紅(hóng)預算(suàn)

(1)報(bào)告期内的分紅(hóng)情況2018年和(hé)2019年,公司分别進行了(le)一次現(xiàn)金(jīn)分紅(hóng),累計(jì)分紅(hóng)金(jīn)額爲44,994.63萬元,具體情況如下(xià):

(2)未來(lái)的分紅(hóng)計(jì)劃

公司比較重視(shì)通過現(xiàn)金(jīn)分紅(hóng)的方式回報(bào)股東,并在《公司章程(草案)》中明(míng)确規定了(le)相關的股利分配政策。考慮到(dào)公司目前處于成長期發展階段且有重大(dà)資金(jīn)支出安排,進行利潤分配時(shí),現(xiàn)金(jīn)分紅(hóng)在本次利潤分配中所占比例最低(dī)應達到(dào)20%。由于行業競争的加劇(jù),公司的淨利率存在下(xià)滑的風(fēng)險。公司在測算(suàn)未來(lái)現(xiàn)金(jīn)分紅(hóng)時(shí)參考2019年度和(hé)2020年上(shàng)半年的淨利率情況,從(cóng)而推測未來(lái)三年的淨利率如下(xià):

假設未來(lái)公司每年的利潤分配采用(yòng)現(xiàn)金(jīn)分紅(hóng)方式,分紅(hóng)所需金(jīn)額測算(suàn)如下(xià):

如上(shàng)表所示,公司未來(lái)三年的現(xiàn)金(jīn)分紅(hóng)保守金(jīn)額爲71,512.03萬元。

報(bào)告期内,随着公司業務的快(kuài)速擴張,公司的淨資産逐年大(dà)幅提高(gāo),同時(shí)資産負債率也(yě)在逐年提高(gāo),公司需要保持與經營規模相适應的流動資金(jīn)以滿足日常經營需求。

除此外(wài),公司将不斷加大(dà)研發的投入,這(zhè)是公司保持領先地位和(hé)核心競争力的必要手段。因此,爲保持核心競争力,公司将進一步擴大(dà)研發支出,研發新産品新技術。而該等大(dà)規模研發投入也(yě)對(duì)流動資金(jīn)支持提出更大(dà)的需求。

綜上(shàng),此次補流120,000.00萬元從(cóng)财務預測角度上(shàng)具有合理(lǐ)性和(hé)必要性。

8、鐵(tiě)建重工(gōng)(于2021-06-22上(shàng)市)

經本公司第一屆董事(shì)會(huì)第四次會(huì)議(yì)、第一屆董事(shì)會(huì)第五次會(huì)議(yì)及2020年第一次臨時(shí)股東大(dà)會(huì)審議(yì)通過,本公司拟将本次發行所募集資金(jīn)扣除發行費用(yòng)後投資于以下(xià)項目:

鐵(tiě)建重工(gōng)補充流動資金(jīn)項目占募資總額37.8%

問詢:

發行人2019年度現(xiàn)金(jīn)分紅(hóng)37億元,截至2019年12月31日發行人銀行存款超過23億元,本次發行上(shàng)市募集資金(jīn)拟使用(yòng)30億元補充流動資金(jīn),必要性在于,近年來(lái)公司持續發展,産品種類不斷增加,在國家政策支持和(hé)下(xià)遊客戶需求增長的預期下(xià),預計(jì)未來(lái)幾年内公司仍将處于積極擴張階段,市場開(kāi)拓、日常經營等環節對(duì)流動資金(jīn)的需求也(yě)将進一步擴大(dà)。請(qǐng)發行人進一步披露本次發行上(shàng)市募集資金(jīn)按輕重緩急使用(yòng)的具體安排,是否優先保障研發與應用(yòng)項目、生産基地建設項目實施而非補充流動資金(jīn),并進一步分析、披露本次發行上(shàng)市募集資金(jīn)大(dà)量用(yòng)于補充流動資金(jīn)的必要性。請(qǐng)保薦機構、申報(bào)會(huì)計(jì)師核查并發表意見。

回複:

一、請(qǐng)發行人披露:(一)請(qǐng)發行人進一步披露本次發行上(shàng)市募集資金(jīn)按輕重緩急使用(yòng)的具體安排,是否優先保障研發與應用(yòng)項目、生産基地建設項目實施而非補充流動資金(jīn)

以下(xià)内容已在招股說明(míng)書“第九節募集資金(jīn)運用(yòng)與未來(lái)發展規劃”之“一、本次募集資金(jīn)運用(yòng)概況”之“(三)募集資金(jīn)重點投向科技創新領域的具體安排”中補8-1-335充披露:

“基于公司現(xiàn)有的研發體系基礎,發行人承諾募集資金(jīn)将優先用(yòng)于保障研發與應用(yòng)項目、生産基地建設項目實施而非補充流動資金(jīn)。本次募集資金(jīn)中340,700.00萬元将用(yòng)于研發與應用(yòng)項目,138,000.00萬元将用(yòng)于生産基地建設項目。本次募集資金(jīn)投入,技術層面将對(duì)公司現(xiàn)有生産研發過程中遇到(dào)的瓶頸性技術難題進行突破,基礎設施層面将改善公司現(xiàn)有研發場所,并根據産品技術不斷更叠的要求配套建設生産線,推動公司創新技術的産業化,最終進一步延伸和(hé)拓展現(xiàn)有掘進機裝備、軌道(dào)交通設備和(hé)特種專業裝備産品的性能(néng)和(hé)應用(yòng)場景,更好(hǎo)的滿足用(yòng)戶多樣化、多場景的需求,鞏固公司在行業内的技術引領地位,提升公司核心競争力。”

(二)并進一步分析、披露本次發行上(shàng)市募集資金(jīn)大(dà)量用(yòng)于補充流動資金(jīn)的必要性以下(xià)楷體加粗内容已在招股說明(míng)書“第九節募集資金(jīn)運用(yòng)與未來(lái)發展規劃”之“二、募集資金(jīn)投資項目具體情況”之“(三)補充流動資金(jīn)項目”之“2、項目必要性”中補充披露:

“(1)滿足業務發展需求

公司近年來(lái)快(kuài)速發展,補充流動資金(jīn)将有效滿足公司的資本化投入和(hé)研發投入的需要。2017年度、2018年度、2019年度和(hé)2020年1-6月,公司投資活動産生的現(xiàn)金(jīn)流量淨額分别爲-51,013.29萬元、-38,243.62萬元、-36,190.69萬元和(hé)-5,285.43萬元,主要是購建固定資産和(hé)其他(tā)長期資産支付的現(xiàn)金(jīn)。預計(jì)随着公司經營規模持續擴大(dà),公司在投資活動方面将保持較大(dà)需求。此外(wài),爲保持公司在技術上(shàng)的領先地位,除本次拟以募集資金(jīn)投入的研發項目外(wài),公司亦有較多研發項目在同時(shí)推進,需要公司流動資金(jīn)予以支持。截至2020年6月30日,發行人的主要儲備技術共計(jì)45項,由于其尚處于早期階段,暫未列入本次發行募投項目,但(dàn)其推進尚需公司投入較多資金(jīn)。預計(jì)未來(lái)公司将會(huì)在研發上(shàng)保持較高(gāo)投入,本次用(yòng)于補充流動資金(jīn)的募集資金(jīn)到(dào)位後,将對(duì)公司研發活動的開(kāi)展提供有力的資金(jīn)支持,保證公司各研發項目的順利推進。

(2)優化資本結構

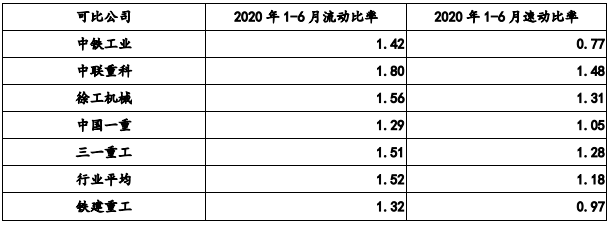

公司與同行業A股上(shàng)市公司流動比率與速動比率比較情況如下(xià):

截至2020年6月30日,鐵(tiě)建重工(gōng)流動比率、速動比率均低(dī)于行業平均,且速動比率低(dī)于1,随着本次募集資金(jīn)300,000.00萬元用(yòng)于補充流動資金(jīn),鐵(tiě)建重工(gōng)流動比率、速動比率将得到(dào)改善,有利于提高(gāo)公司生産經營靈活性和(hé)日常運營穩健性。“

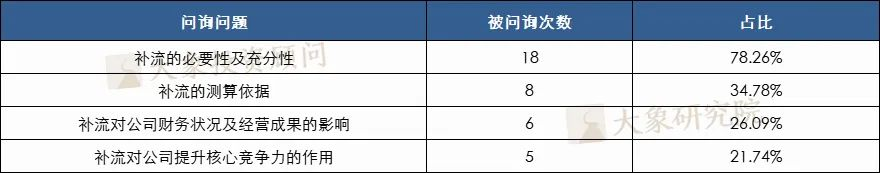

在補流超過30%的49家科創闆企業中,有23家企業被問詢關于補流問題。通過補充流動資金(jīn)金(jīn)額超過募集資金(jīn)總額30%的科創闆案例可以發現(xiàn),問題主要集中在“說明(míng)補充流動資金(jīn)的測算(suàn)依據”、“說明(míng)補充流動資金(jīn)的必要性及充分性”、“說明(míng)補充流動資金(jīn)對(duì)公司财務狀況及經營成果的影響”、“說明(míng)補充流動資金(jīn)對(duì)公司提升核心競争力的作(zuò)用(yòng)”等方面。

資料來(lái)源:大(dà)象研究院、大(dà)象投資顧問

資料來(lái)源:大(dà)象研究院、大(dà)象投資顧問

另外(wài),在科創闆被否的企業中,僅有1家企業補流占比超過30%。

因此,“補充流動資金(jīn)不超過募集資金(jīn)總額的30%”并非嚴格要求,但(dàn)若公司計(jì)劃設計(jì)補充流動資金(jīn)占募集資金(jīn)總額比例超過30%,則需在設計(jì)募投項目方案時(shí)即作(zuò)充分論證補流的充分性和(hé)合理(lǐ)性。