再融資非公開(kāi)發行要花(huā)多少錢(qián)?2022年以來(lái)上(shàng)市公司非公開(kāi)發行費用(yòng)分析

日期:

2023-03-20

浏覽次數:

20

2022年以來(lái)截至今年3月15日已經有314家上(shàng)市公司進行再融資,募資總額共達6308.75億元。

對(duì)于上(shàng)市企業再融資而言,非公開(kāi)發行費用(yòng)并不便宜,據了(le)解,企業再融資需要支付的費用(yòng)主要包括:承銷保薦費用(yòng)、審計(jì)費用(yòng)、法律費用(yòng)、信息披露費用(yòng)以及其他(tā)費用(yòng)等。

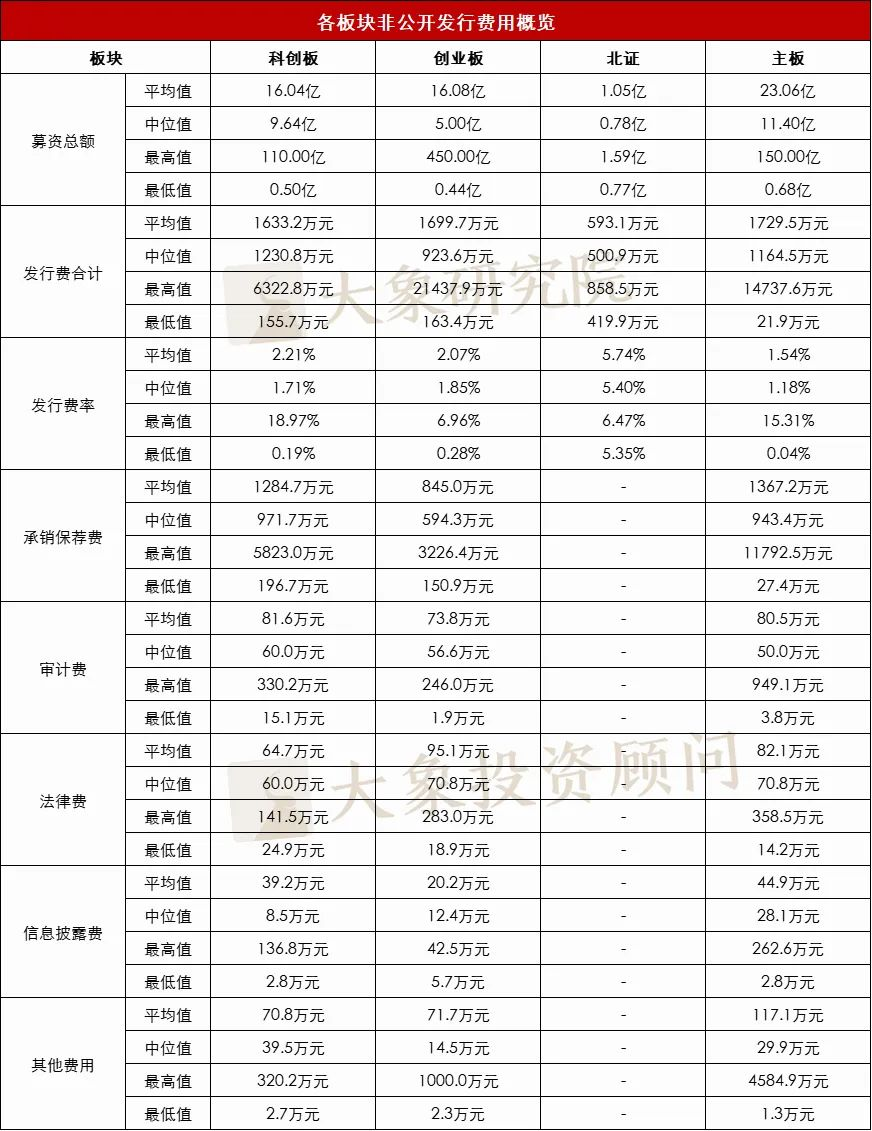

那麽,實際上(shàng)市公司的非公開(kāi)發行費用(yòng)要花(huā)多少錢(qián)?哪個闆塊發行費用(yòng)最高(gāo)?各闆塊的各項發行費用(yòng)又是如何的呢(ne)?點擊小(xiǎo)程序獲取具體數據

IPO上(shàng)市企業的再融資發行費用(yòng)包括承銷保薦費用(yòng)、審計(jì)費用(yòng)、律師費用(yòng)、信息披露費用(yòng)以及其他(tā)費用(yòng),一般情況下(xià)與募資金(jīn)額成正相關。

據大(dà)象君了(le)解,2022年以來(lái)A股上(shàng)市企業再融資314家,其中創業闆86家、科創闆34家、主闆191家、北交所3家。

這(zhè)些(xiē)再融資企業的發行費合計(jì)從(cóng)最低(dī)21.9萬元,到(dào)最高(gāo)21437.9萬元,發行費率從(cóng)最低(dī)的0.04%,到(dào)最高(gāo)18.97%,其中承銷保薦費用(yòng)最高(gāo)達到(dào)11792.5萬元,審計(jì)費和(hé)法律費用(yòng)也(yě)在随募集資金(jīn)的增長而波動上(shàng)升。

數據來(lái)源:大(dà)象投資顧問、大(dà)象研究院

從(cóng)各闆塊來(lái)看(kàn),主闆、創業闆、科創闆、北交所募集資金(jīn)總額的平均值依次遞減,分别平均募資23.06億元、16.08億元、16.04億元、1.05億元。發行費用(yòng)方面,主闆發行費用(yòng)最高(gāo),平均值高(gāo)達1729.5萬元;其次依次爲創業闆、科創闆、北交所,分别爲1699.7萬元、1633.2萬元、593.1萬元。發行費率方面,北交所發行費率最高(gāo),平均值高(gāo)達5.74%;其次依次爲科創闆、創業闆、主闆,分别爲2.21%、2.07%、1.54%。其中,承銷保薦費用(yòng)方面,主闆最高(gāo),其次是科創闆、創業闆,平均值分别爲1367.2萬元、1284.7萬元、845.0萬元。審計(jì)費用(yòng)方面,科創闆最高(gāo),平均值爲81.6萬元;其次是主闆、創業闆,分别爲80.5萬元、73.8萬元,科創闆、主闆這(zhè)兩個闆塊之間整體差異不大(dà)。法律費用(yòng)方面,創業闆最高(gāo),其次是主闆、科創闆,平均值分别爲95.1萬元、82.1萬元、64.7萬元。信息披露費用(yòng)方面,主闆最高(gāo),其次是科創闆、創業闆,平均值分别爲44.9萬元、39.2萬元、20.2萬元。

數據來(lái)源:大(dà)象投資顧問、大(dà)象研究院

注:因北證僅3家非公開(kāi)發行項目,未披露發行費用(yòng)的各項明(míng)細數據,故上(shàng)表北證的保薦承銷費用(yòng)、審計(jì)驗資費用(yòng)、律師費用(yòng)爲空(kōng)

我們将科創闆、創業闆、主闆的再融資企業募集資金(jīn)規模區(qū)分了(le)5個檔位,即3億元以下(xià)、3億元—5億元、5億元—10億元、10億元—30億元、30億元以上(shàng),由于北交所再融資企業隻有3家,因此不參與統計(jì)劃分。不同募資規模下(xià)科創闆再融資企業發行費用(yòng)情況:

數據來(lái)源:大(dà)象投資顧問、大(dà)象研究院注:由于科創闆的部分企業未披露具體的發行費用(yòng)明(míng)細,上(shàng)表僅統計(jì)披露明(míng)細數據的企業

不同募資規模下(xià)創業闆再融資企業發行費用(yòng)情況:

數據來(lái)源:大(dà)象投資顧問、大(dà)象研究院注:由于創業闆的部分企業未披露具體的發行費用(yòng)明(míng)細,上(shàng)表僅統計(jì)披露明(míng)細數據的企業

不同募資規模下(xià)主闆再融資企業發行費用(yòng)情況:

數據來(lái)源:大(dà)象投資顧問、大(dà)象研究院

數據來(lái)源:大(dà)象投資顧問、大(dà)象研究院

注:北交所闆塊的部分企業未披露具體的發行費用(yòng)明(míng)細,上(shàng)表僅統計(jì)發行費用(yòng)數據從(cóng)各闆再融資企業發行費用(yòng)情況看(kàn)出,其中承銷保薦費用(yòng)占絕對(duì)優勢。

發行費用(yòng)也(yě)是随着募集資金(jīn)的提高(gāo)而提高(gāo),但(dàn)募資規模大(dà)的項目,發行人一般會(huì)要求降低(dī)費率。因此,募資規模越大(dà),發行費率越低(dī);募資規模越小(xiǎo),發行費率越高(gāo)。

創業闆、科創闆、主闆的再融資公司整體業績規模和(hé)募集資金(jīn)規模遠高(gāo)于北交所再融資企業,因此發行費用(yòng)整體水(shuǐ)平也(yě)遠高(gāo)于北交所。随着全面注冊制的改革落地,融資成爲各企業必不可少的重大(dà)舉措。注冊制實施以來(lái),再融資簡易程序制度持續釋放(fàng)活力,簡易程序優化了(le)發行條件、壓縮了(le)審核流程,能(néng)夠滿足上(shàng)市公司特别是中小(xiǎo)公司的融資需求,同時(shí)也(yě)能(néng)提升融資效率。

企業在再融資前應重點考慮中介機構團隊的相關項目經驗、團隊重點人員的從(cóng)業經驗、相關資源、業務風(fēng)格及協調能(néng)力,以及對(duì)企業所處行業的認知(zhī)等。

企業實際控制人、主要股東及高(gāo)管應該對(duì)IPO再融資過程中的費用(yòng)成本、時(shí)間成本、機會(huì)成本做系統了(le)解,根據行業發展情況及公司具體情況确定公司再融資的時(shí)間節點。