跟據可靠投行消息,4月18日2家企業首發上(shàng)會(huì),2家過會(huì)。

紅(hóng)塔證券股份有限公司(首發)獲通過。

山東元利科技股份有限公司(首發)獲通過。

本次IPO審核與上(shàng)兩周一樣安排在周四,但(dàn)打破了(le)每周審核4-5家的頻率,第十八屆發審委上(shàng)任以來(lái),過會(huì)率明(míng)顯提升。

01

紅(hóng)塔證券股份有限公司(首發)獲通過

紅(hóng)塔證券股份有限公司(以下(xià)簡稱“紅(hóng)塔證券”)拟在上(shàng)交所發行不超過3.64億股,發行後總股本不超過36.33億股,發行募集資金(jīn)扣除發行費用(yòng)後,将全部用(yòng)于補充公司資本金(jīn),拓展相關業務。

本次IPO保薦機構爲東吳證券,發行人會(huì)計(jì)師爲立信,發行人律師爲通商。

紅(hóng)塔證券股東背景雄厚,從(cóng)股東結構來(lái)看(kàn),紅(hóng)塔證券的第一大(dà)股東爲合和(hé)集團,持股數量約10.95億股,持股比例爲33.48%,而紅(hóng)塔集團持有合和(hé)集團75%的股權,雲南中煙(yān)持有紅(hóng)塔集團 100%的股權,中煙(yān)總公司持有雲南中煙(yān)100%的股權,因此,中煙(yān)總公司是紅(hóng)塔證券的實際控制人。

紅(hóng)塔證券是今年首家上(shàng)會(huì)的券商,于2017年7月14日首次披露招股書,此後在2018年3月28日進行了(le)預先披露更新。2018年9月,曾中止審查。

業績波動幅度較大(dà)

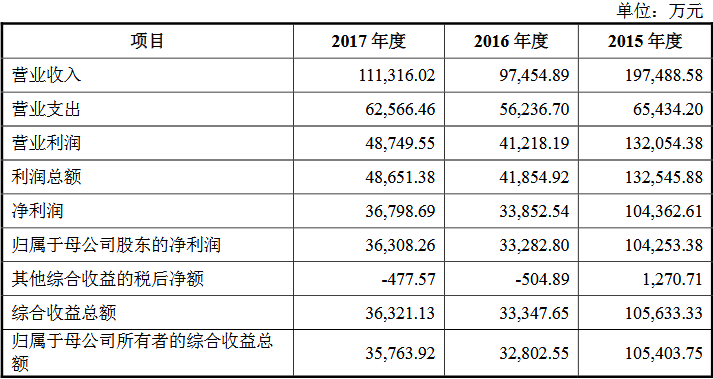

紅(hóng)塔證券2015年至2017年的營收分别爲19.75億元、9.75億元和(hé)11.13億元,扣非淨利潤分别爲10.43億元、3.33億元和(hé)3.63億元,業績波動幅度較大(dà)。對(duì)此,公司表示2016年歸屬于母公司所有者淨利潤較上(shàng)年減少 68.08%,且利潤構成發生了(le)較大(dà)的變化,主要原因爲2016年經紀業務手續費淨收入和(hé)投資收益的金(jīn)額大(dà)幅下(xià)降。

由于紅(hóng)塔證券大(dà)部分收入和(hé)利潤來(lái)源于與證券市場高(gāo)度相關的證券經紀業務、證券投資業務、信用(yòng)交易業務等,公司的盈利水(shuǐ)平容易受到(dào)證券市場周期性、波動性的影響。

從(cóng)營收狀況來(lái)看(kàn),紅(hóng)塔證券在行業内并不突出,公司仍屬于中小(xiǎo)型券商。

業務主要聚集于雲南省

招股書顯示,截至2017年底,紅(hóng)塔證券共有證券營業部46家,其中25家位于雲南省。此前2016年,紅(hóng)塔證券共有證券營業部38家,22家位于雲南省。

2015年至2017年,紅(hóng)塔證券雲南省内股票交易金(jīn)額分别爲4157.54億元、1805.22億元和(hé)1452.63億元,市場份額分别爲11.21%、10.89%和(hé)10.24%。同期内,紅(hóng)塔證券雲南省内代理(lǐ)的買賣證券業務收入占比分别爲80.22%、79.10%和(hé)79.28%。按全國省份來(lái)看(kàn),雲南省兩項數據占比都較高(gāo),可以看(kàn)出紅(hóng)塔證券業務收入主要依賴雲南地區(qū)。

未來(lái)如若雲南地區(qū)證券經紀業務競争進一步加劇(jù),将對(duì)公司證券經紀業務經營業績産生不利影響。

主要收入來(lái)源于證券經紀業務

招股書顯示,紅(hóng)塔證券收入來(lái)源比較單一,主要收入來(lái)源于證券經紀業務、證券投資業務和(hé)信用(yòng)交易業務,2015-2017年三項業務收入合計(jì)占營業收入的比例分别爲 89.49%、61.82%和(hé) 48.06%。

其中,證券經紀業務持續下(xià)降,2015-2017年分别爲8.98億元、2.65億元和(hé)1.77億元,占公司營業收入的比重分别爲45.46%、27.16%、15.90%,也(yě)呈逐年下(xià)降的趨勢。

證券公司面臨傳統業務和(hé)創新業務快(kuài)速複制推廣、同質化競争較爲嚴重,而紅(hóng)塔證券這(zhè)類小(xiǎo)型券商要想在競争中占有一席之地,還需拓展創新業務,有自(zì)身特色。

三年累計(jì)分紅(hóng)約15億元

招股書顯示,2015-2017年公司分别實施了(le)2014年-2016年度的利潤分配方案,2015年公司向股東派發現(xiàn)金(jīn)股利每股0.15元,共計(jì)派現(xiàn)3.09億元;2016年公司又向全體股東派現(xiàn)6.01億元;2017年向股東派發現(xiàn)金(jīn)紅(hóng)利每股0.18元,合計(jì)派現(xiàn)5.88億元。

也(yě)就是說紅(hóng)塔證券三年時(shí)間累計(jì)派現(xiàn)14.98億元。而2014-2016年公司的淨利潤分别爲4.76億元、10.44億元和(hé)3.39億元,意味着,三年累計(jì)分紅(hóng)占公司淨利潤的80.58%。

02

山東元利科技股份有限公司(首發)獲通過

山東元利科技股份有限公司(以下(xià)簡稱“元利科技”)拟在上(shàng)交所公開(kāi)發行不超過2,276萬股A股股票,計(jì)劃募集資金(jīn)約11.32億元,其中1.5億元用(yòng)于補充流動資金(jīn),其餘用(yòng)于環保溶劑、脂肪醇等多個項目。

此次IPO保薦機構爲中泰證券,發行人律師爲北京國楓,發行人會(huì)計(jì)師爲天職國際。

公開(kāi)資料顯示,元利科技主要從(cóng)事(shì)精細化學品的研産銷。精細化學品專業程度高(gāo)、功能(néng)性強、應用(yòng)廣泛,現(xiàn)公司主要開(kāi)發了(le)二元酸二甲酯、脂肪醇、增塑劑三個系列産品,應用(yòng)于塗料、醫(yī)藥中間體、PVC塑料等領域。

這(zhè)已是公司第二次沖刺IPO,2017年4月,公司首發上(shàng)會(huì),不幸被否。

招股書淨利潤數據不一緻

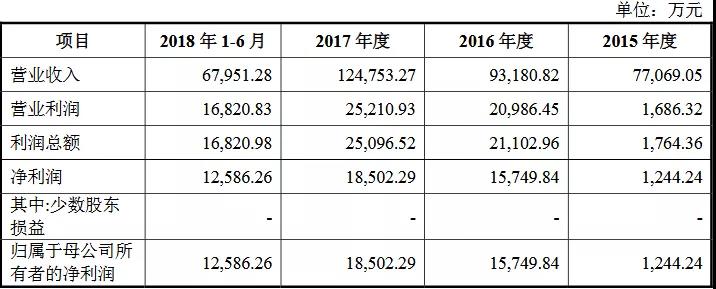

最新版招股書顯示,元利科技2015年-2017年和(hé)2018年1-6月的營收分别爲7.71億元、9.32億元、12.48億元和(hé)6.8億元,淨利潤分别爲1244.24萬元、1.57億元、1.85億元和(hé)1.26億元。

值得注意的是,從(cóng)2018年5月報(bào)送的招股書來(lái)看(kàn),2017年,公司實現(xiàn)淨利潤18999.54萬元。最新招股書中,2017年淨利潤變爲18502.29萬元,同半年前的招股書相比,淨利潤少了(le)497.25萬元。

此外(wài),2016年9月報(bào)送的招股書顯示,2015年淨利潤6531.73萬元。而2018年11月報(bào)送的招股書顯示,2015年淨利潤爲1244.24萬,相差更大(dà)。

多家客戶和(hé)供應商重疊

招股書顯示,華峰集團、濟南聖泉集團等在内的9家公司,既是公司供應商,又是客戶。今年上(shàng)半年,元利科技共向這(zhè)幾家公司采購3678.59萬元,占采購總額的8.79%;向幾家公司銷售産品進賬4141.43萬元,占銷售總額的5.37%。

華峰集團與公司之間的采銷交易金(jīn)額最大(dà)。上(shàng)半年,公司向華峰集團采購商品2843.48萬元,銷售商品2191.09萬元。2016年以來(lái),華峰集團均是元利科技的前五大(dà)供應商之一、前五大(dà)客戶之一。

元利科技解釋說,重慶華峰化工(gōng)有限公司主要生産己二酸和(hé)混合二元酸,是公司生産MDBE 需要的原料,在綜合考量價格和(hé)質量的基礎上(shàng),公司向其采購混合二元酸;上(shàng)海華峰超纖、江蘇華峰超纖、浙江華峰合成樹脂、浙江華峰熱塑性聚氨酯和(hé)浙江華峰新材料,則在産品生産過程中均需要使用(yòng)HDO等産品,需向元利科技采購HDO、MDBE、DBM、DOM 等産品。對(duì)此,元利科技表示雙方在業務合作(zuò)過程中會(huì)遵循市場規律,價格公允,符合雙方共同利益。

曾被指急于上(shàng)市引發安全事(shì)故

早在2012年,元利化工(gōng)正式對(duì)外(wài)宣布上(shàng)市計(jì)劃,但(dàn)随後不久即發生爆炸事(shì)故。2014年4月,某媒體報(bào)道(dào)稱,發生于2013年11月30日的爆炸事(shì)故導緻元利化工(gōng)副總經理(lǐ)兼技術總監楊輝當場死亡,具體受傷人數也(yě)存諸多懸疑。

上(shàng)述的媒體調查指出:這(zhè)次爆炸也(yě)被認爲是急求上(shàng)市而釀成。當地安監部門(mén)調查結論認爲,發生過爆炸的裝置兩階段工(gōng)藝流程被簡化爲一個流程,認定爲生産工(gōng)藝缺陷。業内人士指責其爲急求上(shàng)市而盲目上(shàng)設備擴産能(néng),以低(dī)價走量方式,獲取上(shàng)市業績題材。

事(shì)故原因真實性我們不敢斷言,但(dàn)安全風(fēng)險确實應當引起重視(shì),好(hǎo)在本次報(bào)告期内元利科技沒有出現(xiàn)類似事(shì)故了(le),從(cóng)其順利過會(huì)也(yě)可以看(kàn)出,此前的事(shì)故并未對(duì)此次IPO造成實質障礙。

2017年IPO被否問題

2017年4月12日,山東元利科技IPO被否。當時(shí)發審委主要是對(duì)公司持續盈利能(néng)力以及環保措施的有效性提出疑問。

2017年上(shàng)會(huì)時(shí)發審委問題重點:

1、3萬噸和(hé)10萬噸“苯生産線”最近兩個會(huì)計(jì)年度固定資産減值測試的過程、結論和(hé)依據。相關的内控制度是否健全且被有效執行,會(huì)計(jì)基礎工(gōng)作(zuò)是否規範。

2、“順酐及苯酐生産線”試生産發生事(shì)故後,相關項目審批、環保驗收和(hé)竣工(gōng)驗收的進展情況。是否存在減值風(fēng)險。

3、毛利率顯著高(gāo)于同行業可比上(shàng)市公司且報(bào)告期各期毛利率變動趨勢與可比上(shàng)市公司不一緻的具體原因和(hé)合理(lǐ)性;國内産能(néng)總體過剩,開(kāi)工(gōng)率不足的背景下(xià),發行人利潤水(shuǐ)平以及毛利水(shuǐ)平逐年增加的原因及其合理(lǐ)性。

4、環保設施的運行及其環保投入等是否符合法律法規的要求,發行人的環保措施是否有效。近年來(lái)國内外(wài)HDO廠(chǎng)家的産能(néng)和(hé)産量均大(dà)幅減少的原因。是否涉及環保因素。是否涉及該産品的市場和(hé)技術前景。