光伏自(zì)動化設備行業報(bào)告摘要

一、 行業發展現(xiàn)狀

競争程度不強

我國光伏自(zì)動化生産配套設備行業剛剛起步,隻有部分自(zì)動化技術水(shuǐ)平較高(gāo)的設備供應商具備了(le)設計(jì)和(hé)制造自(zì)動化設備的能(néng)力。整體而言,擁有設備自(zì)主研發設計(jì)能(néng)力的廠(chǎng)商很(hěn)少,行業競争程度不強。

(二)我國成爲光伏生産大(dà)國

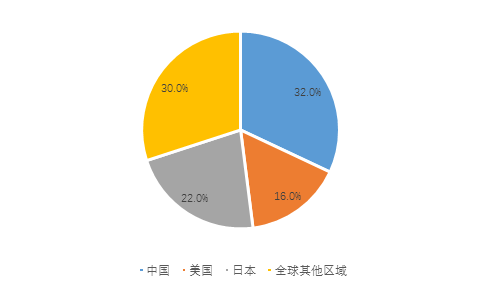

2012年以前,全球光伏市場主要由歐洲市場主導,需求幾次波動均源于歐洲市場的變化,如2007-2009年的西班牙、2009-2012年的意大(dà)利和(hé)德國等。然而随着歐洲市場政策逐步退出,中國、日本、美(měi)國等市場裝機爆發增長,光伏市場中心逐步轉移到(dào)中國、日本、美(měi)國三個大(dà)國。根據Wind數據顯示:2015年中國、日本、美(měi)國實現(xiàn)光伏裝機分别爲16GW、11GW、8GW,三國合計(jì)共實現(xiàn)光伏裝機35GW,占全球比重70%;中國光伏裝機量占全球比例達到(dào)32%,成爲光伏生産大(dà)國。

(三)行業技術水(shuǐ)平已達國際先進水(shuǐ)平

國際光伏自(zì)動化設備制造業主要廠(chǎng)商在美(měi)國,德國、日本和(hé)西班牙等。由于近幾年下(xià)遊光伏産業向我國聚集,光伏配套設備的生産中心也(yě)逐漸向國内轉移。經過多年發展,我國光伏自(zì)動化設備制造業從(cóng)過去的模仿國外(wài)技術,已經朝着達到(dào)甚至超過國外(wài)同行業生産廠(chǎng)商的目标邁進。從(cóng)核心技術的研發和(hé)掌握到(dào)客戶的售後服務,國内的光伏自(zì)動化設備的生産商相比國外(wài)先進生産商,已經不存在明(míng)顯的劣勢,甚至在研發速度、客戶需求滿足上(shàng),已經達到(dào)了(le)世界先進水(shuǐ)平。初步實現(xiàn)了(le)國家《太陽能(néng)光伏産業“十二五”發展規劃》中的設備國産化目标。

二、 行業市場規模

(一)全球光伏設備制造市場概況

自(zì)2004年德國出台光伏标杆電價政策(FIT)以來(lái),全球光伏市場便逐步進入快(kuài)速發展通道(dào),此後随着行業成本的持續下(xià)降,以及西班牙、意大(dà)利等市場的相繼爆發,全球光伏市場在2009-2011年迎來(lái)放(fàng)量增長期。然而,需求的快(kuài)速增長帶動行業産能(néng)大(dà)幅擴張。同時(shí),随着歐洲市場逐步進入發展成熟期以及2011年以後意大(dà)利、德國等歐洲市場政策相繼退出,導緻全球光伏産業在2012年進入低(dī)迷期,裝機增速明(míng)顯放(fàng)緩,企業競争加劇(jù)。

2012年的蕭條帶來(lái)光伏行業成本的大(dà)幅下(xià)降,成本的快(kuài)速下(xià)降催生更多國家的政策支持與行業關注度,光伏應用(yòng)正式從(cóng)歐洲市場走向全球。2013年以來(lái),在日本、中國、美(měi)國等新興市場帶動下(xià),全球光伏觸底複蘇,裝機規模持續增長,2015年全球實現(xiàn)光伏新增裝機約50GW,同比增長24%。

(二)我國光伏設備制造市場概況

根據2015年中國電子信息産業發展研究院發布的《光伏産業發展白(bái)皮書(2015版)》報(bào)道(dào):“十二五”期間,光伏産業保持平穩較快(kuài)增長,多晶矽、太陽能(néng)電池等産品适應國家可再生能(néng)源發展規劃确定的裝機容量要求,同時(shí)積極滿足國際市場發展需要,産量增幅均超過25%,占全球總産量比重均在40%以上(shàng)。預計(jì)2020年中國光伏發電市場将超過德國成爲全球第一,美(měi)國将排第二。根據Wind數據顯示,2008-2016年我國多晶矽年産量不斷增加,在2009年迎來(lái)爆發式增長後,增長逐漸趨穩,2016年我國多晶矽産量爲18.0萬噸,同比增長9.1%。

數據來(lái)源:Wind

年我國光伏裝機容量不斷增加。2013年光伏行業複蘇,我國光伏新增裝機容量迎來(lái)大(dà)幅增長。根據Wind數據顯示:2013-2015年我國光伏新增裝機容量分别爲12.9GW、8.1GW、16.0GW,到(dào)2015年年底我國光伏總裝機容量達到(dào)44.0GW。另外(wài),據國家能(néng)源局公布的光伏十三五規劃報(bào)道(dào),到(dào)2020年我國光伏計(jì)劃裝機将超過100GW。爲達此目标,未來(lái)5年我國光伏年均潛在裝機規模将達10GW以上(shàng),市場存在巨大(dà)的增量空(kōng)間。

三、 行業發展趨勢

(一)生産設備自(zì)動化方向發展

中國工(gōng)業4.0報(bào)告指出,我國選擇廣泛應用(yòng)自(zì)動化設備的企業比例由2013年的11%上(shàng)升至2015年的23%。信息化領先者收入創造效率和(hé)淨利率分别高(gāo)于行業平均46%和(hé)12%。在工(gōng)業制造領域,通過工(gōng)業軟件以及高(gāo)端數控機床、工(gōng)業機器人、ERP、MES等典型的自(zì)動化生産技術達到(dào)高(gāo)效生産、高(gāo)效管理(lǐ),是一家企業是否具有向“工(gōng)業4.0“等更高(gāo)級方向發展的基礎。随着工(gōng)業4.0概念的興起,提高(gāo)自(zì)動化水(shuǐ)平已經成爲制造企業發展的必由之路,我國的傳統制造行業面臨行業轉型及升級。同時(shí),作(zuò)爲全球領先的制造業大(dà)國,我國正面臨勞動力緊缺和(hé)人力成本上(shàng)漲的問題。這(zhè)将刺激制造業對(duì)自(zì)動化、智能(néng)化設備的需求,推動自(zì)動化智能(néng)設備應用(yòng)成爲新趨勢。特别是随着新生代産業工(gōng)人群體日漸成爲生産主力大(dà)軍,現(xiàn)代社會(huì)中的80後、90後年輕人願意從(cóng)事(shì)體力勞動的人越來(lái)越少。該環境影響之下(xià),社會(huì)進行自(zì)動化智能(néng)化發展就顯得非常有必要。綜上(shàng)所述,我國自(zì)動化市場前景廣闊,擁有巨大(dà)的成長潛力,制造企業生産設備的自(zì)動化、智能(néng)化發展已成爲行業發展的普遍趨勢。

(二)工(gōng)業自(zì)動化技術智能(néng)化、網絡化、集成化

2013年德國提出了(le)“工(gōng)業4.0”的概念,“工(gōng)業4.0”的主要特點爲智能(néng)化、網絡化、數據化、集成化。目前我國工(gōng)業自(zì)動化技術正在向智能(néng)化、網絡化和(hé)集成化方向發展。工(gōng)業技術的智能(néng)化,是以數據爲基礎,滿足客戶的透明(míng)化、可規化要求,爲多品種、小(xiǎo)批量的産品生産提供高(gāo)效的生産方式,并且實現(xiàn)創新産品的個性化、定制化需求。機器設備的智能(néng)化,主要體現(xiàn)在廣泛連接的數據共享、帶有智能(néng)算(suàn)法的機器設備網絡等。工(gōng)業技術的集成化是指将無處不在的傳感器、嵌入式中端系統、智能(néng)控制系統、通信設施通過CPS形成一個智能(néng)網絡。通過這(zhè)個智能(néng)網絡,使人與人、人與機器、機器與機器、以及服務與服務之間,能(néng)夠形成一個互聯,從(cóng)而實現(xiàn)橫向、縱向和(hé)端到(dào)端的高(gāo)度集成。工(gōng)業設備的智能(néng)化、網絡化、集成化發展将推動自(zì)動化制造産業不斷升級并創造新的商業模式。

(三)信息技術将成爲自(zì)動化智能(néng)設備制造的核心

信息技術的不斷發展和(hé)應用(yòng)促進了(le)我國制造業的智能(néng)化進程。智能(néng)制造通過網絡信息技術及信息物理(lǐ)系統實現(xiàn)生産方式的動态配置,從(cóng)而滿足了(le)市場個性化定制和(hé)服務型制造等需要。所以信息化技術将成爲未來(lái)智能(néng)化生産設備的核心技術趨勢,并引領實現(xiàn)工(gōng)廠(chǎng)智能(néng)化生産。當前,我國的機械工(gōng)業正在加快(kuài)向信息技術方向轉變,信息技術在多個領域中的應用(yòng)也(yě)不斷深入。自(zì)動化智能(néng)設備的信息技術水(shuǐ)平提升,可大(dà)大(dà)增強制造價值鏈上(shàng)下(xià)遊各環節之間的互動,從(cóng)而深刻優化傳統制造業的現(xiàn)有流程,帶來(lái)生産效率的大(dà)幅提升并催生新的商業形态。

(四)綠色化制造方向

随着全球環境問題的日益惡化,人類對(duì)環境問題愈來(lái)愈重視(shì)。環境問題已成爲21世紀人類生存和(hé)發展所面臨的重大(dà)挑戰。目前機械制造行業在爲人類創造财富的同時(shí)也(yě)造成了(le)環境的污染,因此機械制造行業的綠色化制造是我國實行可持續發展戰略的重要環節之一。未來(lái),綠色制造将成爲我國機械制造的發展方向和(hé)可持續發展模式。綠色制造要求我們在機械産品的開(kāi)發、生産制造、使用(yòng)、維護及回收處理(lǐ)的整個周期中綜合考慮資源消耗和(hé)環境影響因素,實現(xiàn)廢棄物最少、環境影響最小(xiǎo)、資源與能(néng)源利用(yòng)率最高(gāo),并企業的社會(huì)效益和(hé)經濟效益協調優化。

四、 行業市場競争格局

近年來(lái),下(xià)遊光伏産業的設備更新周期縮短、國内勞動力成本的上(shàng)升以及國内本土企業崛起,越來(lái)越過的國外(wài)光伏企業推出中國市場。過去國外(wài)廠(chǎng)商一直掌握光伏自(zì)動化設備研發和(hé)生産的領先地位,但(dàn)是由于生産成本高(gāo)、人工(gōng)成本高(gāo)、響應時(shí)間慢、售價高(gāo)、後期維護成本高(gāo)等問題,國外(wài)廠(chǎng)商在國内的市場份額逐漸被國内同行業廠(chǎng)商所占據。我國光伏設備生産企業主要聚集于江蘇、浙江等地,經過多年快(kuài)速發展,湧現(xiàn)出了(le)一批包括先導智能(néng)、奧特維、羅博特科、捷佳偉創等一批自(zì)動化技術水(shuǐ)平較高(gāo)、綜合服務水(shuǐ)平較好(hǎo)的本土優勢企業。而行業内的其它廠(chǎng)商能(néng)夠擁有光伏設備自(zì)主研發設計(jì)能(néng)力的則較少